资讯中心

2023年全球及中国氦气行业产能分布、下游市场应用规模预测

2023年全球及中国氦气行业产能分布、消费量分析、市场价格走势分析、下游市场应用规模预测及重点企业市场份额占比分析

(1)氦气行业概述:电子大宗气体主要包括用于电子半导体领域的氮气、氦气、氧气、氩气、氢气、二氧化碳等气体。其中,氮气、氧气、氩气等空分气体通常采用物理方法从大气中分离,氢气通过化学反应制备,而氦气在空气中含量仅为约5.2ppmv,目前绝大多数氦气作为开采天然气生产过程中的副产品收集,在世界范围内资源相对有限且不可再生。

氦气最初仅供科研使用,随着经济发展,逐渐在下游各领域广泛应用。氦气因其化学稳定性、良好的渗透能力、液化后的极低温度,被用于运载气、化学气相沉积制程用气、蚀刻机制程用气、泄露测试等。近年来随着电子行业的发展,氦气在电子半导体领域的应用持续增加。2020年,中国用于电子半导体领域的氦气占比超过79%。

(2)全球氦气行业发展状况及市场规模现状分析:

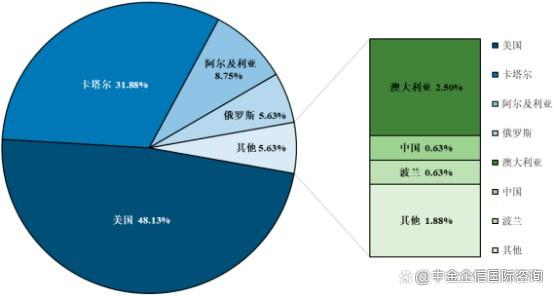

2021年全球氦气产能分布情况分析

数据统计:中金企信国际咨询

2021年,美国地区氦气产能约为7,700万标准立方米,占比约为48.13%,卡塔尔产能约为5,100万标准立方米,占比约为31.88%,合计产能占到全球接近80%,而中国仅占约0.63%,氦气资源几乎完全被美国、卡塔尔等少数国家拥有。

氦气的全球供应生态为:上游气源地的天然气工厂负责氦气开采、提取和纯化精炼等环节,获得原料液氦。由于原料液氦需要储存于特制的ISO液氦冷箱中,且在储运过程中需要极严苛的技术手段对每个环节实施监测和控制,保证气体质量及安全,因此中游的储运和下游的销售被少数外资气体垄断。

综上,由于气源地高度集中、供应链高度垄断等特点,气源地产能、地缘政治、海运设施、天气因素、海关政策等因素的细微变动,均可能导致氦气供应稳定性的剧烈波动,价格波动受供给影响较大。2021年7月,美国土地管理局下属大型氦浓缩厂开始了为期4个月的检修,氦气供应市场开始出现了紧张情绪。2022年2至3月,卡塔尔实施氦气工厂维护,减少产量,加之2022年2月开始的俄乌冲突导致俄罗斯阿穆尔气源地供气延迟,进一步加剧了供应紧张形势。2022年国内氦气进口价格出现明显上涨。

(3)中国氦气行业发展状况及市场规模:中国属于贫氦国家,且国内气源地的氦气含量远低于世界平均水平,提取氦气成本极高、经济价值有限,目前国内工业用氦进口依存度高达95%以上。国内近年来随着电子半导体行业发展迅速、氦气需求量较大,但受限于氦气资源稀缺,国内氦气的进口量总体变化不大。

1、新技术:在5G、人工智能、物联网等带动下,集成电路制造技术发展从摩尔定律到超越摩尔发展。先进技术节点突破性发展,对包括电子大宗气体在内的新材料技术提出了更高的要求。高密度、低功耗的集成电路制造,对纯度、杂质、产品质量稳定性和一致性提出更高的要求,例如对气体杂质方面的要求,随着制程的演进,已从ppm级发展至ppb级,未来甚至有可能达到ppt级。未来,电子大宗气体需要根据下游行业的技术演进不断针对性的提升各项核心技术。

2、新产业:电子大宗气体是工业气体中的一个按照下游应用划分的门类,是随着近年来集成电路制造、半导体显示等国家重点发展的新兴行业的发展而发展起来的。近年来,随着下游应用领域及新工艺路线的逐步扩展,电子大宗气体的细分应用领域也与日俱增。

3、新业态:

1)国产替代、自主可控:近年来,随着全球半导体产业链向国内的迁移,国内新建的集成电路制造、半导体显示产线数量快速增长,对于电子气体等关键材料的需求同步增长。电子大宗气体行业由于进入壁垒极高,国产化率仍需提升。随着地缘政治、贸易摩擦等不稳定因素日益增多,且当前半导体国产化迫切,我国电子大宗气体的国产替代、自主可控已经刻不容缓。

2)加快建设氦气关键材料储备工厂:氦气资源几乎完全被美国、卡塔尔等少数国家拥有,氦气供应链也由少数外资气体公司垄断,国内相关行业库存量往往不超过其1-2个月的使用量。由于当前全球受新冠疫情、俄乌冲突、主要气源地技术故障等影响,氦气市场的不确定性风险加剧。目前,全球处于氦气短缺时期,氦气用户面临价格飙升和供应有限等问题。

3)产业集群优势日益明显:国内电子半导体领域的产业集群化趋势日益明显,尤其在集成电路制造、半导体显示等领域。经过几十年的发展,我国集成电路区域布局形成了四大聚集区,分别是以上海为核心的长三角地区、以北京为核心的京津冀地区、以广深为核心的粤港澳大湾区,以及以武汉、西安、成都等为代表的中西部地区。

由于电子大宗气体行业大多采用现场制气模式,且零售供气模式下运输范围对成本有所制约,因此电子大宗气体厂商亦跟随下游行业的趋势,通过在核心城市、重点项目的开展,突破至产业集群内其他客户,可有效节省运输时间与成本,加快产品交付,提高供应响应速度,形成完整高效的供应链体系,享受产业集群红利。

4)业务衍生至电子特种气体领域:外资气体公司均同时涉足电子大宗气体和电子特种气体业务。对于国内电子大宗气体厂商,在充分调研客户需求并具备生产能力后,业务领域将进一步衍生至电子特种气体领域。未来公司将紧紧围绕电子大宗气体核心产业,发挥现有超高纯电子大宗气体现场制气优势,重点拓展国内集成电路、半导体显示等高科技领域,并依托现场制气业务中客户的粘性以及对客户业务的深入了解,进一步研发生产供应电子特气产品,为电子半导体领域客户提供全方面的解决方案。

4、新模式:目前,电子大宗气体供应仍以一对一的现场制气模式为主,未来将逐渐从一对一供应演化为一对多供应的气体岛模式。气体岛模式系为整个产业园区内多企业同时提供电子大宗气体管道供应服务。气体岛可以为产业园区提供大量且高稳定性的电子大宗气体,可通过规模化生产有效降低产业园区内重复投资和生产成本,并可通过园区内闭环运行,降低运输风险和成本,为产业园区气体需求提供保障,具备规模和成本双重优势。